נמרים, תובנות וסלעים הם שיחת היום בקרב משקיעי ההון סיכון הישראלים, שעברו בשנה וחצי האחרונות מיני הפיכה. מאז ומתמיד היו הקרנות המקומיות צנועות יותר בהיקפן, מה שדחף אותן בחלק מהמקרים להשקעות בחברות בשלבי החיים המוקדמים ולהוביל סבבי צמיחה צנועים יחסית. אולם כניסתן לישראל של ענקיות השקעה בינלאומיות כמו טייגר גלובל, אינסייט קפיטל וקרן בלקסטון שינתה סדרי עולם. היקף ההון שהושקע זינק בסבבי הגיוס בכל שלבי החיים של החברות, הערכות השווי צמחו, זמני ההמתנה בין הגיוסים התקצרו ותהליכי הגיוס בעצמם הפכו לעניין של מה בכל.

כך בחרנו את הדמויות המשפיעות בהייטק הישראלי >

12 על 12: לכל הדמויות המשפיעות >

כל זה דחק את הקרנות הישראליות להגיב ולהתאים את עצמן לשינויים. אלא שאם בתחילה המשקיעים הישראלים שמחו לקבל את הכספים מחו"ל ולראות את הצמיחה בשווי חברות הפורטפוליו שלהם, הרי שכיום מדובר בתחרות לכל דבר ועניין, וכזו ששחקניות הבית לא תמיד מנצחות בה.

היום, יותר מתמיד, תעשיית ההון סיכון המקומית זקוקה לאג׳יליות. שנה וחצי מסחררות מסתיימות בימים אלו בירידות שווי חדות בשוק הציבורי, והשוק הפרטי מתחבט כיצד עליו להגיב. מרבית המשקיעים המקומיים מעדיפים לשדר אופטימיות כלפי חוץ אבל כבר מוכנים עם תוכניות מגירה לחורף שיגיע. אם וכאשר זה יקרה, זה יהיה מבחן הערך האמיתי לאיכות הנטוורק וההיכרות של שחקני ההון סיכון הישראליים.

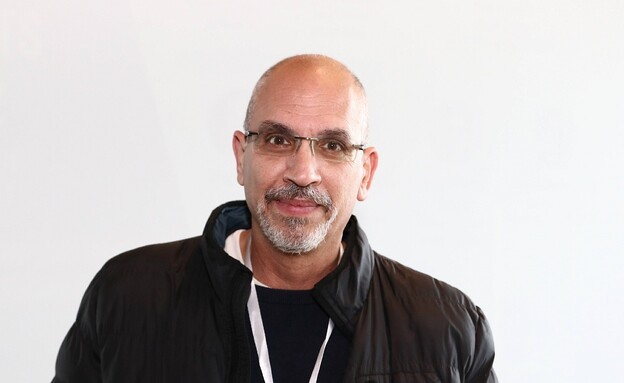

אלן פלד

תפקיד: שותף מייסד של קרן Vintage

תפקידים קודמים: שותף ב-Israel Seed Partners ובורטקס

שנת לידה: 1961

במשך שנים מדברים על אלן פלד מאחורי גבו בתור ה-King של ההון סיכון בישראל. כשקרנות הון סיכון צריכות לגייס כסף, פעמית רבות הטלפון הראשון שלהן הוא אליו.

פלד נולד וגדל בקנדה. הוא סיים MBA בטורונטו ובהמשך מצא את עצמו בישראל. פלד הוא מחלוצי ההון סיכון בישראל והיה שותף בקרן Israel Seed Partners עד שב-2002 החליט להקים משהו משל עצמו. אלו היו ימי המשבר של התפוצצות הבועה וחלק מקרנות הון הסיכון עמדו מול שוקת שבורה. הגופים שהתחייבו מראש להשקיע בקרנות פשוט לא יכלו להעמיד את הכסף כשאלו ביקשו לבצע את ההשקעות בפועל ו"קראו לכסף".

פלד זיהה הזדמנות והקים את וינטג' (Vintage) כקרן שעושה השקעות Secondary - היינו מחליפה בעלי מניות קיימים - וכ-Fund of Funds, כלומר קרן שמשקיעה בקרנות הון סיכון. אך כדי לדעת כמה לשלם לקרן שהיא מבקשת לרכוש את אחזקותיה, וינטג' נדרשה ללמוד אותן לעומק. התוצאה, כמעט כתוצר לוואי, היא שווינטג' אוחזת היום במה שהוא כנראה מאגר המידע העשיר ביותר על ההייטק הישראלי.

אותו ידע ייחודי אפשר לוינטג' לעבור בשנים האחרונות תהליך בינאום מעניין ולהפוך גם לשחקנית גלובלית בעולם השקעות הון הסיכון. הקרן סיפקה את הידע ואת הגישה שלה על השוק הישראלי לקרנות ענק בינלאומיות, ואלו כתמורה אפשרו לה להשקיע בהן. כתוצאה מכך, וינטג' מושקעת כיום בקרנות אנדריסן-הורוביץ, אקסל וג'נרל קטליסט - מהקרנות היוקרתיות בעולם שאפילו חברות פנסיה ענקיות מצפון אמריקה מתקשות להשיג בהן דריסת רגל.

וינטג' גייסה לאחרונה 812 מיליון דולר ומנהלת בסך הכל קצת יותר מ-3 מיליארד דולר. לאחרונה הקרן צירפה לשורותיה את קרן טרנר אייל, מנכ"לית משרד האוצר לשעבר, ואת חמוטל מרידור, לשעבר מנכ"לית פלנטיר בישראל. כעת נמצאת הקרן שייסד פלד בעיצומו של תהליך חילופי דורות מעניין, שנועד להבטיח שתמשיך להיות שחקנית משמעותית בשוק המקומי.

יפעת אורון

תפקיד: מנהלת פעילות קרן בלקסטון בישראל

תפקידים קודמים: מייסדת שותפה ומנכ"לית לאומיטק

שנת לידה: 1973

בפעם הקודמת שאורון שינתה תפקיד זה הסתיים בהקמת זרוע ההייטק של בנק לאומי. הפעם היא קיבלה לידיה המנוסות את המושכות של אחת הקרנות הגדולות בעולם.

אורון מחזיקה בתואר ראשון בכלכלה וניהול מהטכניון ובתואר שני במינהל עסקים מאוניברסיטת תל-אביב. היא היתה חלק מצוות ההשקעות הבנקאיות בחברות טכנולוגיה של JPMorgan בניו יורק וכיהנה שלוש שנים בדירקטוריון המחקר והפיתוח של משרד הביטחון. היה היתה שותפה בקרן ההון סיכון ורטקס (Vertex) המשפחתית שהקים אביב יורם אורון ושבה שותף כיום אחיה ינאי אורון. ב-2013 עזבה את הקרן המשפחתית לטובת ניהול זרוע ההייטק לאומיטק שהקים בנק לאומי. תחת ניהולה של אורון הפכה החטיבה לא רק לרווחית במיוחד עבור הבנק אלא גם לכוח של ממש בהייטק המקומי. ב-2021 עזבה אורון את הבנק לטובת ניהול הפעילות של קרן בלקסטון בישראל.

לפני אורון ולאומיטק התקשו הבנקים הישראלים לספק מימון מתמחה לסטארט אפים וכתוצאה מכך קהילת החדשנות המקומית פנתה לשירותים רק לעתים נדירות ומחוסר ברירה. אורון הקימה גוף שמתמחה בהעמדת הלוואות וקווי אשראי לתעשייה, אך גם הפכה אותו למוקד תמיכה וייעוץ פיננסי לקהילה שמנתה יזמים צעירים רבים עם תשוקה לטכנולוגיה אבל פחות הבנה פיננסית. התוצאה הייתה הפחתת התלות של היזמים בקרנות הון סיכון וקידום האיזון ביחסי הכוחות שבין יזמים למשקיעים. לאומיטק היה חיל החלוץ של הבנקים הישראליים באקוסיסטם ההייטק המקומי, ומאז נוספו אליו חטיבות דומות כמעט בכל אחד מהבנקים הגדולים.

כמו שהצטרפותה של אורון ללאומי עיצבה את התעשייה, כך גם עזיבתה את הבנק לטובת קרן בלקסטון הרעידה את שדה המשחק. אורון הגיעה לבלקסטון כשהיא מכירה את ההייטק הישראלי מלפני ולפנים, ולא פחות חשוב - כשהוא מכיר ומעריך אותה. מינויה מהווה הצהרת כוונות ברורה מצד הקרן שמעונינית להיות שחקן משמעותי בהייטק הישראלי ויש לה ארנק תפוח כדי לעשות זאת. אורון נמצאת שוב בצומת משמעותית של שינוי עבור תעשיית הטכנולוגיה, עם כניסתם של גורמים חדשים להשקעות בה, ואם ההיסטוריה שלה היא אינדיקציה - הרי שגם הפעם יהיה לה חלק בעיצוב עתיד ההייטק הישראלי.

טל מורגנשטרן

תפקיד: שותף בקרן ההון סיכון לייטספיד

תפקידים קודמים: שותף בקרן סקויה ישראל

שנת לידה: 1981

כמי שעוסק בעיקר בחברות סטארט-אפ צעירות בתחילת דרכן, לטל מורגנשטרן יש תמונה רחבה על מצב ההייטק הישראלי ועל יכולות הדור החדש של ההייטקיסטים. וכן, גם השפעה על עתידם.

מורגנשטרן נולד בחדרה ומתגורר בנתניה. את שירותו הצבאי עשה בלוט"ר, יחידת הלוחמה בטרור' והוא בעל חגורה שחורה בג'יו ג'יטסו. הוא למד לתואר ראשון בהנדסת ביו־רפואה באוניברסיטת תל-אביב והיה ממייסדי "פסיכומטרי אחד על אחד". אחר כך נסע לתואר שני במינהל עסקים בסטנפורד, חזר, הקים את הסניף הישראלי של בוסטון קונסלטינג גרופ (BCG) ולאחר מכן הצטרף לבנק הווירטואלי בינק. ב-2013 גוייס לקרן סקויה ולאחר כשנה מונה לשותף הצעיר בשלוחה הישראלית של הקרן. עם סגירת פעילות סקויה בישראל ב-2016 עבר לקרן לייטספיד (Lightspeed Ventures) כשותף ישראלי שלישי לצד יוני חפץ ודויד גוסרסקי.

לייטספיד היא קרן ותיקה בישראל, ושותפה בין השאר לאקזיטים כמו מכירת גלילאו של אביגדור וילנץ למארוול, מכירת פרוביג'נט לברודקום והנפקת חברת סולראדג'. הקרן מנהלת הון בהיקף של יותר מ-10 מיליארד דולר. מורגנשטרן עוסק בקרן בעיקר בחברות סטארט אפ בתחילת דרכן. הוא מכיר כמעט כל זוג או שלישיית יזמים עם פיץ' מעלית ועיניים בורקות, וגם יכול לתת צ'קים עם הרבה אפסים לאלה שמוצאים חן בעיניו.

לדעת מורגנשטרן, יש בישראל יזמים רבים שאינם בשלים אך גם ביניהם יש כאלה שמוצדק לתת להם צ'אנס. וזה כבר מקור להשפעה רבה על ההייטק הישראלי: היכולת להקפיץ קדימה יוזמות שפעם היו מתקבלות בספקנות. למשל חברת הקמת האתרים אלמנטור של יוני לוקסנברג, שמורגנשטרן השקיע בה. אם תשאלו אותו, הוא למד מהם לא פחות ממה שלימד.

ארנון דינור

תפקיד: שותף מנהל בקרן ההון סיכון 83North

תפקידים קודמים: סמנכ"ל אסטרטגיה ב-M-Systems

שנת לידה: 1971

ההשקעה בחברת משלוחים פינית קטנה בשם Wolt החזירה לקופתה של 83North יותר ממיליארד דולר והפכה אותה לקרן מהטובות בישראל.

דינור גדל בכפר סבא, בה הוא מתגורר גם היום. בצבא שירת בחיל מודיעין ביחידה סודית ואחרי הצבא למד תואר ראשון במשפטים וחשבונאות באוניברסיטת תל-אביב. את ה-MBA הוא רכש כבר בניכר באוניברסיטת טקסט, ומשם עבר לעבוד בסיסקו. ב-1998, בעודו בחו"ל, חבר דינור לבן דודו אייל הרצוג והשניים הקימו סטארט אפ בשם קונטקט, סוג של רשת חברתית עסקית. שנתיים מאוחר יותר בהתפוצצות בועת הדוט-קום החברה נסגרה ודינור חזר ארצה.

בין 2002 ל-2009 כיהן דינור בתפקידים שונים ב-M-Systems של דב מורן, והיה יד ימינו. הוא ליווה את האקזיט הגדול של החברה שנמכרה ל-Sandisk ב-1.6 מיליארד דולר. ב-2009 דינור הצטרף לקרן גריילוק, שעם השנים שינתה את שמה ל-83North. יחד עם השותפים הישראלים גיל גורן ויורם שניר, הפכה בהדרגה נורת', כפי רבים מכנים אותה, לאחת הקרנות הבולטות בישראל.

בניגוד לרוב הקרנות הישראליות נורת' היא קרן גלובלית והייתה חלוצה בהשקעות הישראליות באירופה. כך היא השקיעה ב-2018 בחברת המשלוחים הפינית Wolt, וכשזו נמכרה לאחרונה ל-DoorDash האמריקאית תמורת 7 מיליארד דולר, נורת' קיבלה צ'ק של יותר מיליארד דולר. לאחרונה אף רשמה הקרן אקזיט של מאות מיליוני דולרים בחברת הגיימינג Beach Bum, וממש בימים האחרונים נמכרה חברת הפורטפוליו שלה Siemplify לגוגל ב-500 מיליון דולר. אחזקה נוספת של הקרן היא Via, שגייסה לאחרונה לפי שווי של 3.3 מיליארד דולר.

נורת' היא קרן אופרטוניסטית מגוונת עם אחזקות בתחומים שנעים בין גיימינג לפינטק ועד לרובוטיקה. היא גם אחת הקרנות הגדולות בישראל. במאי היא גייסה 550 מיליון דולר שהפכו אותה לקרן הבודדת השנייה בגודלה בישראל אחרי aMoon של יאיר שינדל, והביאו את סך ההון המנוהל שלה ל-1.8 מיליארד דולר.

נוסף לכך, דינור עצמו מרבה להתבטא בנושאי מדיניות ואף בפוליטיקה וחבר מועצת המנהלים של עמותת לובי99 שפועלת בכנסת בשם מה שהיא רואה כאינטרס הציבורי הרחב.

לירון עזריאלנט

תפקיד: שותפה מנהלת בקרן מירון קפיטל

תפקידים קודמים: פרינסיפל ב-Blumberg Capital

שנת לידה: 1986

על פניו, הסיפור של לירון עזריאלנט וקרן מירון הוא סיפור על משקיעה שהתמזל מזלה להיקרא לדגל לקרן ולנהל קרן חדשה, אבל הסיפור רחוק מלהסתיים שם. הוא ממשיך בצעירה לא מאוד מוכרת בתעשייה, שנדרשה להוכיח את האמון שניתן בה ולהשקיע כסף שמקורו באמירויות לפני שהסכמי אברהם הפכו את המדינה לחביבת ההייטק הישראלי.

עזריאלנט שירתה ב-8200, רכשה תואר ראשון במתמטיקה ובפיזיקה באוניברסיטה העברית ואז סיימה בזריזות תואר שני כפול בהנדסת חשמל ומדעי המחשב בשילוב MBA ב-MIT. אחרי שורה של משרות בתחום הפיננסי בארה״ב בחברות כ-Bain ו-PwC היא הצטרפה כפרינסיפל ל-Blumberg Capital, ושם הייתה כשמשקיע אלמוני פנה אליה לנהל עבורו קרן הון סיכון. ב-2017 עזריאלנט הקימה את מירון קפיטל תוך הסתמכות על כספי משקיע יחיד מאיחוד האמירויות. לאחרונה השלימה מירון גיוס קרן שניה בהיקף 50 מיליון דולר שבה כבר השתתפו עשרות משקיעים, לא רק מהאמירויות.

"משקיע נמדד ביכולת שלו לגרום לאנשים לרצות לעבוד איתו", אומרת עזריאלנט על האתגר שבאיתור השקעות כשאינך מגובה בשם של קרן מוכרת. הפילוסופיה הזו הביאה אותה ואת השותף שלה דניאל רודיטי לשבת עם עשרות יזמים פוטנציאלים ולנצל את כל ההיכרויות המוקדמות שהיו להם בשוק. לרוב קרנות חדשות כמו מירון שמשקיעות בסבבים מוקדמים נדרשות לזמן ארוך לגבש מוניטין, אבל מבט על הפורטפוליו של הקרן מספק לא מעט סיבות לאופטימיות. עם חברות כמו QM, Immunai (שכבר יוניקורן) ואפילו אקזיט אחד של Loom נראה שהם בהחלט בדרך הנכונה.

כניסתן של ענקיות זרות כמו טייגר גלובל, אינסייט ובלקסטון לאקוסיסטם הישראלי הפכה לקריטית מתמיד את קיומה של עתודת קרנות ארלי סטייג' מוצלחות. עזריאלנט היא בינתיים דוגמה לאיך עושים את זה נכון.

פאדי סווידאן

תפקיד: מנהל פיתוח עסקי בקרן ההון סיכון Takwin

תפקידים קודמים: מייסד האקסלרטור Naztech

שנת לידה: 1971

סצנת היזמות הערבית קורמת עור וגידים. נראה שדרכם של כל שחקן ושחקנית שמצטרפים לסצינה הזו תצלב במוקדם או במאוחר עם פאדי סווידאן.

סווידאן הוא מחלוצי ההייטק הערבי בישראל ודרכו לא היתה קלה. אחרי שסיים ב-1992 תואר ראשון בהנדסת תעשייה וניהול בטכניון הוא התקשה למצוא משרה בהייטק הישראלי, בין היתר כי חלק גדול מהמשרות דרשו אז סיווג בטחוני. סווידאן היגר לארה"ב ולאחר מספר שנים מעבר ליום ותואר שני (MPA) מאוניברסיטת קלארק הרגיש בטוח מספיק לחזור לישראל והפך ליזם והייטקיסט. הוא עמד מאחורי מספר יוזמות בעצמו, אך זה כמה שנים הוא בעיקר מקדם את השינוי הטקטוני בחברה הערבית בהייטק - פונקציה שהוא מילא בשורה של תפקידים כמו מייסד ומנהל יוזמות חדשנות בנצרת או בתפקידו כסמנכ"ל השיווק והפיתוח העסקי בקרן ההון סיכון Takwin.

קרן Takwin נוסדה ב-2014 בידי אנשי העסקים עימאד תלחמי, אראל מרגלית וחמי פרס עם משימה אחת: להשקיע ביזמים ערבים. Takwin היא קרן בוטיק מתמחה וככזו היא מעין תחנת חובה לכל יזם ערבי. עד כה ביצעה הקרן 8 השקעות ולאחרונה אף גייסה קרן שנייה של 20 מיליון דולר. מנהל הקרן הוא איציק פריד.

בנוסף פעיל סווידאן במספר מאיצים של יזמות ערבית ובהם Naztech, אקסלרטור ליזמים ערבים בנצרת שהוא עצמו ייסד. הוא גם חבר בורד ב-First Israel, ארגון בינלאומי ללא מטרות רווח המעודד ילדים ובני נוער לעסוק במדע ובטכנולוגיה באמצעות תכניות רובוטיקה חדשניות.

שיעור ההשתתפות של החברה הערבית בהייטק נמצא בצמיחה. מספר הסטודנטים הערבים במקצועות הרלבנטיים באקדמיה הוכפל בין 2014 ל-2019, ולפי נתוני עמותת צופן עמד בסוף 2020 על 15% מכלל הסטודנטים במקצועות אלו. זה כבר שינוי עצום ומבורך בחברה הערבית בפרט ובחברה הישראלית כולה. ועדיין יש עוד הרבה לאן לשאוף: הנתון האחרון בדו"ח ההון האנושי של רשות החדשנות וסטארט אפ ניישן סנטרל מדצמבר 2020 אמד את שיעור ההשתתפות של הערבים בהייטק על 2.3% בלבד (אם כי קיימות הערכות למספרים גבוהים יותר).

שיעור השתתפות של הערבים ביזמות לא שונה בהרבה: Takwin עצמה מונה כ-150 חברות הייטק עם מייסד ערבי מתוך כ-7,000 חברות הזנק סך הכל, כ-2%. הסיבות לכך מגוונות ומורכבות בין היתר היעדר רשת חברתית (נטוורק), מרחק גיאוגרפי ממוקדי החדשנות וחשש מנטילת סיכונים בהשוואה ליזמים יהודים, שגם על מקורותיו אפשר להכביר במילים. כל זה לא אומר שצריך להרים ידיים. תשאלו את סווידאן.

על אתגר היזמות בחברה הערבית אמר בעבר סווידאן ל-TheMarker: "אם רוצים לעשות שינוי חברתי, לא מספיק ש–3% מההיי־טקיסטים יהיו ערבים ויעבדו באינטל ובמיקרוסופט. צריך יזמים שיקימו חברות במקומות שמהם הם הגיעו - שייצרו עבודה שם".

אורן זאב

תפקיד: מייסד ומנהל Zeev Ventures

תפקידים קודמים: משקיע בקרן Apex, חבר בצוות המחקר של IBM בחיפה

שנת לידה: 1964

הוא היה ממקימי חברת הפינטק Tipalti, השקיע בנקסט אינשורנס, ב-Houzz וב-HoneyBook. הוא מתגורר בסיליקון ואלי אבל עולים אליו לרגל מתל אביב. אורן זאב הוא אימפריה של איש אחד.

זאב רכש תואר ראשון בהנדסת חשמל בטכניון ו-MBA ב-INSEAD, חבר בצוות המחקר של IBM בחיפה וצבר ניסיון כמשקיע במשך 12 שנה בקרן Apex. ב-2007 הוא רתם את הידע שצבר לטובת הקמת זאב ונצ'רס (Zeev Ventures) בפאלו אלטו. בהמשך הוא הספיק אפילו לעשות הפסקה ולעבוד כמורה למתמטיקה למשך שנתיים במאונטיין ויו. ב-2010, אחרי ששמע יזמים שהשקיע בהם מתלוננים על בעיות בעיבוד תשלומים, הוא חבר לחברו ללימודים חן עמית להקמת Tipalti ובהמשך גם השקיע בה.

יש עוד כמה קרנות, מוכרות יותר או פחות, שקרויות על שם המייסד שלהן, משקיעות עשרות ומאות מיליונים ומתהדרות בכמה יוניקרונים בפורטפוליו, אבל קשה למצוא כאלו שעושות הכל עם צוות של איש אחד. אסטרטגיית ההשקעות של זאב - פגישה או שתיים, אחרי היכרות אישית וללא צוות אנליסטים - עמדה במרכז כמה וכמה כתבות פרופיל שנעשו עליו לאורך השנים. והיא תמיד מלווה בתדהמה שהוא מצליח ״להמר״ על כל כך הרבה הצלחות בשלב מוקדם. זאב התחיל כמשקיע אנג׳ל והיום הוא כבר מנהל מאות מיליוני דולרים של כספי משקיעים, אבל השיטה נותרה זהה.

בראיונות עבר סיפר זאב שהוא משקיע בחברות שיכולות לעשות משהו גדול, שהוא מעריך חיבור אישי ליזמים ושלעולם לא ישקיע בחברה שלא נוח לו לספר מה היא עושה, לא משנה כמה רווחית תהיה. ועדיין קשה לחלץ מכל אלה את הנוסחה למגע הזהב שלו. בזמן שקרנות אחרות בישראל ובעולם רק מתרחבות, פיננסית ואנושית, זאב הוא היוצא מן הכלל שמוכיח את הכלל. ״אני רואה את התפקיד שלי כמי שעובד עבור המנכ"ל" הוא כותב בפרופיל הלינקדאין שלו, ״וזו זכות לסייע לו״. הוא עדיין זמין ליזמים ומשקיעים, שמח לענות לטלפון לספק עצה ולשבת לקפה עם הסקרן התורן מהתעשייה שמנסה להבין איך הוא עושה את זה.

ג'ון מדבד

תפקיד: מייסד פלטפורמת ההשקעות OurCrowd

תפקידים קודמים: מייסד Vringo, שותף בקרן Israel Seed Partners

שנת לידה: 1955

כבר כמה שנים ש-OurCrowd שהקים ג'ון מדבד מחזיקה בתואר קרן ההון סיכון הפעילה ביותר בישראל, אפילו שהיא שזו בכלל לא קרן הון סיכון.

מדבד הוא מוותיקי תעשיית הייטק בישראל. בעל תואר ראשון בהיסטוריה מקמפוס ברקלי של אוניברסיטת קליפורניה, מדבר היה שותף במשך 10 שנים בקרן Israel Seed Partners (שהתפרקה מאז) ואחר כך הפך ליזם. הוא הקים את Vringo, סטארטאפ שסיפק סוג של רינגטון בווידאו והונפק ב-2010 עם הכנסות אפסיות, אך מעולם לא תפס תאוצה. ב-2012 הקיף מדבד את פלטפורמת OurCrowd: בניגוד לקרן הון סיכון, שמגייסת כסף ממשקיעים והשותפים בה מחליטים היכן להשקיע אותם, OurCrowd היא פלטפורמת השקעות פתוחה שמשרתת אלפי משקיעים עשירים מאד.

בעבר סיפר מדבד כי לאורך הקריירה שלו פגש אנשי עסקים רבים שהתלהבו מסיפוריו על החדשנות הישראלית, הסטארט אפים והרעיונות ורצו להשקיע - אבל לא היה להם איך. אז מדבד הקים את OurCrowd שמאתרת חברות להשקעה, עושה להן בדיקות נאותות, ואז מציה לכל החברים ברשת שלה לבחור אם להשקיע בהן.

התוצאה של כל זה היא פלטפורמה שמבצעת השקעות בקצב מטורף. עם 122 השקעות ב-2021, מהן 39 השקעות חדשות, OurCrowd היא הפעילה ביותר מבין הקרנות הישראליות. פורטפוליו ההשקעות שלה כולל כבר 320 חברות, ומספר המשקיעים הרשומים ברשת שלה זינק מ-6,000 ב-2014 ל-180 אלף כיום.

תחומי ההשקעה שלה נרחבים ונעים בין פודטק, דרך בריאות דיגיטלית ואוטומטויב ועד למחשוב קוונטי. במובן זה OurCrowd מסייעת לחברות בתחומים שה-VC הקלאסי מתקשה להשקיע בו. הקרן מתגאה גם ב-56 אקזיטים, בהם למונייד וביונד מיט. ב-2019, היא אף היתה לאחת השותפות שזכו בזכיון להקמת חממת הפודטק Fresh Start בקריית שמונה.

בועז דינטי

תפקיד: שותף מנהל ב-Qumra Capital

תפקידים קודמים: מנהל פיתוח עסקי ב-M-Systems, שותף מנהל בקרן Evergreen

בועז דינטי ירצה בוודאי לזכור את 2021, השאלה היא אם יצליח לשחזר אותה. קרן קומרה קפיטל (Qumra Capital) של דינטי, ארז שחר וסיון שמרי דהן סגרה עכשיו שנתיים מעולות עם חברות פורטפורליו שהבשילו בזו אחר זו, אך כעת היא מנהלת קרב מאסף מול קרנות הענק הזרות שנכנסו לארץ.

דינטי הוא בעל תואר ראשון בהנדסה מהטכניון ו-MBA מאוניברסיטת תל-אביב. לפני שהגיע לתחום ההשקעות היה שימש כמנהל פיתוח עסקי ב-M-Systems של דב מורן. ב-1996 הוא הצטרף כשותף כללי ל-Evergreen וב-2004 הפך לשותף מנהל בקרן. שם הוא הכיר את ארז שחר והשניים חברו ב-2014 כדי להקים את קומרה, שמתמחה בהשקעות בחברות צמיחה ורשמה אקזיטים עם חברות כריסקיפייד, פייבר, JFrog ו-GuardiCore.

קומרה היא קרן קטנה יחסית, הן במספר השותפים והן בהיקף ההון שהיא מנהלת, אך מצליחה למנף את עצמה פי כמה וכמה מקרנות גדולות ממנה. חברות הפורטפוליו רשמו תשואות פנומנליות מאז 2020, ואף שחלקן חוו צניחה במנייתן לאחר ההנפקה עם ההצלחה של קומרה בבחירת ההשקעות קשה להתווכח. שאלת המפתח כעת היא האם ניסיון ארוך שנים, הבנה מעמיקה של השוק והיכרות מצוינת עם הכוחות הפועלים בו יספיקו לדינטי ולקומרה בעידן של שחקניות ענק כאינסייט וטייגר גלובל. אלו מציעות לסטארט אפים סכומי עתק, מנפחות את הערכות השווי ומקשות על קרנות ישראליות צנועות להיכנס לסבבי הגיוס גם כאשר הן מוותרות על ההובלה.

מייקל אייזנברג

תפקיד: שותף בקרן אלף

תפקידים קודמים: שותף בקרנות Israel Seed Partners ובנצ'מרק ישראל

שנת לידה: 1971

יש משקיעי הון סיכון שמעדיפים ללחוש את דעותיהם בחשאי למאזינים נבחרים; מייקל אייזנברג אינו אחד מהם. מי שנחשב לאחד המשקיעים הפורים והדומיננטיים בסצנה המקומית הוא גם אחד הקולניים שבהם.

אייזנברג, יליד ארה״ב ובוגר ישיבה יוניברסיטי, עלה לארץ בשנת 1993 והחל את קריירת ההשקעות שלו ב-1995 תחת שלמה קליש, מנכ"ל ומייסד קבוצת ג'רוזלם גלובל ונצ'רס. בהמשך היה שותף בקרן הון הסיכון Israel Seed Partners ובבנצ׳מרק קפיטל, שבמסגרתה ביצע השקעות מוקדמות בין השאר ב-WeWork וב-Wix. ב-2013 פנה אייזנברג להקים עם אדן שוחט את קרן אלף, דרכה השקיע בחברות כלמונייד, נקסר ו-Melio של מתן בר.

אייזנברג נחשב כיום לאחד המשקיעים המוכרים בישראל. הוא פעיל ברשתות החברתיות, תפעל במשך שנים ארוכות בלוג, מפרסם רבות באתר Medium ואף פרסם מספר ספרים הנעים על התפר שבין יהדות ליזמות וכלכלה, בהם "שבט שואג" ו"עץ החיים והכסף". אייזנברג ביקר לא פעם מהלכים שמגבירים את מעורבות המדינה בענף ההייטק, דוגמת מיסוי או עידוד כניסת משקיעים מוסדיים לתחום, ומעדיף לשמור את היזמות במגזר הפרטי. ככזה, הוא מרבה לבקר את פעילות רשות החדשנות.

יכולתו של אייזנברג לזהות הצלחות בשלב מוקדם, קשריו הענפים בישראל ובעולם ועמדותיו הנחרצות הופכות אותו לשחקן בהייטק הישראלי שקשה להתעלם ממנו.

אדם פישר

תפקיד: שותף בקרן הון הסיכון בסמר

תפקידים קודמים: שותף ב-JVP

שנת לידה: 1976

כשמונים את אנשי ההון סיכון הטובים בישראל אדם פישר תמיד יופיע בחמישיה הפותחת, והוא לא מתכוון לצאת משם.

פישר אמנם רק בן 45 אבל כבר נמנה עם ותיקי הוותיקים של תעשיית ההון סיכון בישראל. הוא נולד בדרום אפריקה אך גדל בארה"ב ועלה לישראל מטעמי ציונות בגיל 22. הוא בעל תואר ראשון בכלכלה מאוניברסיטת ג'ורג'טאון אך את שנת לימודיו השלישית כבר עשה באוניברסיטה העברית. במקביל לסיום הלימודים מצא פישר עבודה כמתמחה בקרן ההון סיכון הירושלמית JVP. זה היה בסוף שנות התשעים ולימים סיפר פישר כי באותו זמן היה לקרן מחשב אחד ואימייל אחד. את ה"מצגות", שאז עוד קראו להם תוכנית עסקית, קיבלו בדואר נייר. כעולה חדש, פישר היה מחויב גם בשירות צבאי (מקוצר), אז הוא התגייס לשריון כלוחם ואת חלק מהעסקאות שלו ניהל מבטן הטנק.

לאחר תשע שנים ב-JVP, במהלכן הפך לשותף, עזב פישר את הקרן הירושלמית ב-2007 והצטרף כשותף לקרן בסמר (Bessemer Venture Partners), מענקיות הטק העולמיות שמנהלת כ-10 מיליארד דולר. יחד עם עמית קרפ, שהצטרף אליו עשור מאוחר יותר, הם מהווים את הזרוע הישראלית של הקרן הגלובלית.

את ההשקעה הראשונה שלו בבסמר עשה פישר ב-Wix של אבישי אברהמי עוד לפני שהיה לחברה מוצר. כעת מדובר בחברה של 9 מיליארד דולר. זה לא היה רק מזל של מתחילים ומאז אותה השקעה פישר חתום על שורה ארוכה של אקזיטים ויוניקורנים. בין אלו אפשר לציין את פייבר הציבורית, הבאנה שנרכשה בידי אינטל וכן את Melio, Yotpo, DriveNets ואוטונומו (גם היא ציבורית). סך הכל יש לבסמר בישראל 38 אחזקות פעילות, בהן כ-15 חדי קרן.

ג'ף הורינג

תפקיד: שותף מייסד ב-Insight Partners

שנת לידה: 1965

קרן אינסייט של ג'ף הורינג הפכה לקרן הפעילה והמשפיעה ביותר על הייטק הישראלי, גם אם יש כמה שחקנים שלא אוהבים את זה.

הורינג, בוגר MIT ואוניברסיטת פנסילבניה, עבד בגולדמן זאקס ובקרן ההשקעות האמריקאית ורבורג פינקוס לפני שייסד ב-1995 את קרן ההון סיכון אינסייט, שמנהלת כיום 30 מיליארד דולר. כקרן שמתמחה בתוכנה גילתה אינסייט די מהר את ישראל והחלה לטפטף כאן השקעות כבר מראשית שנות ה-2000. הקצב גדל והלך ואינסייט השקיעה עם השנים בחברות כמו צ'קמארקס, מאנדיי ו-JFrog. ב-2019 אינסייט הגיעה בשוק הישראלי להשקעות מצרפיות של 700 מיליון דולר, ראתה ברכה בעמלה, והיא החליטה לפתוח בישראל סניף מקומי - רגליים על הקרקע - עם הבטחה להאיץ עוד יותר את קצב ההשקעות בישראל.

הבטיחו, וקיימו. לפי נתוני סטארט אפ ניישן סנטרל, בשנת 2020 אינסייט ביצעה בישראל 17 סבבי השקעה וב-2021 המספר כבר זינק ל-51. קצב משוגע של השקעה לשבוע, יותר מכל קרן אחרת בפער משמעותי. אינסייט משקיעה מהר, בסכומים גדולים ובחברות בכל שלבי החיים. "יש לנו את הגמישות להשקיע בחברות לאורך כל הדרך, החל משלבי הצמיחה הראשוניים ועד סבבים של טרום הנפקה ועסקאות של רכישת מניות שליטה", אמר בעבר הורינג ל"כלכליסט" הורינג. ממש לאחרונה אף מינתה אינסייט את מייסד דיינמיק יילד ליעד אגמון כשותף ישראלי חדש.

הכניסה האגרסיבית של אינסייט לישראל מסמלת עידן של מעורבות הולכת וגוברת של קרנות הענק בישראל, בהן גם טייגר גלובל שביצעה כאן 16 השקעות ב-2021. בשדה משחקים כזה, הקרנות הישראליות צריכות להמציא את עצמן מחדש בכל מובן: מבחינת שלבי השקעה, תחומי השקעה ובעיקר - המהירות שבה הן משקיעות.