אנחנו עומדים לקראת סיומו של הרבעון הראשון של 2022, ובהייטק, מכיוון שהנתונים חשופים בשוטף, כבר מתחילים לסכם את המספרים; אבל לגבי המסקנות - יש מחלוקת.

בנתונים היבשים, על פי עמותת סטארטאפ ניישן סנטרל - SNC - סך הגיוסים ברבעון הראשון של 2022 עמד על 5.7 מיליארד דולר, נתון מאד דומה למספר ברבעון המקביל (הראשון של 2021) ובהתחשב בגיוסים שעוד ידווחו היום, האחרון לרבעון, ההבדל הוא למעשה אפסי בין הרבעונים. ב-SNC מסתכלים על כך בחיוב: "הרבעון הראשון לשנה זו ממשיך להתנהג בדומה למה שראינו בשנת 2021 לא רק בהשקעות אלא גם ברכישות של חברות ישראליות, ואנו נמשיך לעקוב אחר המגמות השונות ולנתח אותן".

אלא שאולי נכון להשוות לא לרבעון המקביל, אלא לרבעון הקודם, היינו רבעון 4 של 2021, הרי בהייטק אין ממש משמעות ל"עונתיות" שבגללה משווים לרוב לרבעון המקביל.

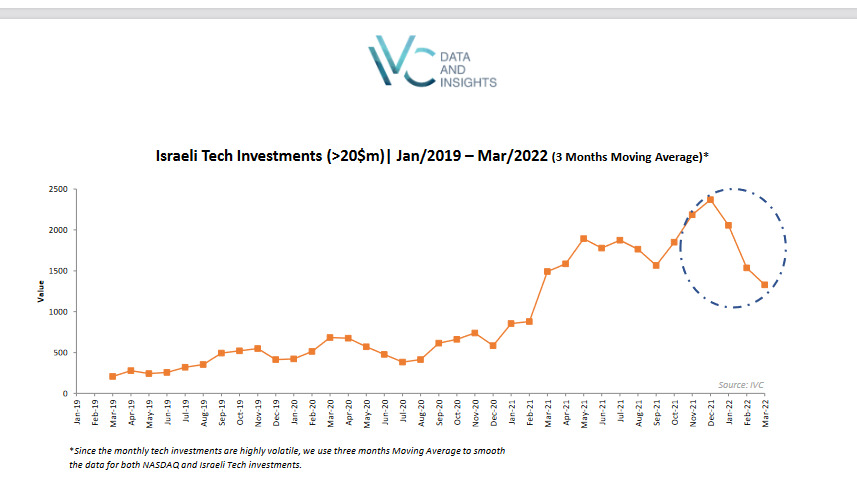

זה בדיוק מה שעשו בחברת המחקר IVC. בחברה רצו לבדוק האם הירידות המשמעותיות בשוק הציבורי, הגיעו גם לשוק הפרטי. ב-IVC לקחו את הגיוסים שגדולים מ-20 מיליון דולר ברבעון ראשון של 2022 (על בסיס ממוצע נע של שלושה חודשים אחורה כדי לנקות אירועים חד פעמיים) והשוו את המספרים לרבעונים האחרונים.

מבחינתם התמונה ברורה: יש האטה בגיוסים, וניתן להסיק כי השוויים יורדים. "IVC עוד תפרסם את סקירת הטק המלאה לרבעון עוד שבועיים אבל כשמסתכלים על ירידת הערך בשוק הציבורי, רבים העריכו שזה רק עניין של זמן עד שתהיה לכך השלכה על השקעות הטכנולוגיה הפרטיות וסוף רבעון ראשון הוא הזדמנות טובה להתייחס לנושא בפרספקטיבה היסטורית", נכתב בעדכון הקצר שהוציאה החברה.

"בדרך כלל, השפעות של מגמת ירידה בוול סטרייט משליכות כמעט מיידית על טרנד ההשקעה בישראל. ב-2008 ראינו התאמה להשקעות הפרטיות בעיכוב של חודש חודשיים. כעת, 4-5 חודשים אחרי ירידות הערך בנאסד"ק, הדפוס דומה לזה שראינו בסוף 2008".

על פי הגרף בעבודה (מצ"ב), אחרי עליה די עקבית בהיקף הגיוסים מחודש לחודש מתחילת 2019, ברבעון הראשון יש ירידה ברורה בהיקף הגיוסים מול הרבעון הקודם, רבעון 4 בו עמדו הגיוסים על כ-8.5 מיליאר דולר מצרפי (היינו ירידה של כ-33%). ינואר-פברואר היו חלשים במיוחד, ואילו במארס נראה כי יש התאוששות בקצב הגיוסים.

מי צודק? האם נכון להשוות לרבעון מקביל או קודם? ובכן משקיעים בשוק בהחלט מדברים על ירידת שוויים, במיוחד בסבבים מאוחרים בחברות והמכפילים המשוגעים שעל פיהם נעשו השקעות, התמתנו. אתמול גם דיווחנו על נתונים חד משמעיים לפיהם שוק ההנפקות מתקרר, מה שמשפיע באופן טבעי על הצייטגייסט בתעשיה.

לסוגיית הזו בדיוק התייחס בציוץ גם המשקיע אלון ליפשיץ מקרן הנקו ונצ'רס. הוא כתב על דוגמה פרטית אך כנראה מייצגת: "דיברתי עם חברה מעניינת. סיימה את שנה שעברה עם הכנסות של כ-25 מיליון דולר. גייסה לפי שווי של 1.2 מיליארד בתחילת 2021. תסיים השנה עם הכנסות של למעלה מ-50 מיליון דולר, ומחפשת לגייס 150 מיליון דולר. רק מה... המכפילים בשוק שלה קרסו. לא מקבלת הצעות של יותר מ 600-700 מיליון דולר שווי. דוגמה כואבת לחברה באמת טובה, שגייסה בשיא ההייפ בשווי שהיה נראה אז הגיוני, הכפילה את ההכנסות, ושווה כעת כחצי בגלל התיקון בשווקים".

לחברה כזו יש קושי לגייס מבלי לוותר בצורה משמעותית על השווי שהיא רוצה, שממנו יגזרו גם שיעורי הבעלות שיקבלו המשקיעים. לירידת שווי בחברה יש השלכות גם על האופציות של העובדים, ועל האווירה באופן כללי.