משקיעי הון סיכון (VC) היו הראשונים לזהות את השמיים המתקדרים מעל תעשיית ההייטק. שיחה עם מנהלי קרנות הון סיכון היא תמיד מעניינת, והיא מרתקת אפילו יותר בעיתות משבר. הם מנתחים היטב את מצב השוק, מצביעים על טעויות טיפוסיות של יזמי סטארט אפ, מסבירים את כללי המשחק החדשים בענף. אפשר לשמוע מהם איפה נפגעות חברות צעירות, מה הרג את היוניקורנים ולמה פיטורים הם צו השעה. רק דבר אחד נעדר מהשיחות האלה: איך המשבר משפיע על קרנות ההון סיכון עצמן.

צריך להתאמץ כדי להבין מה עובר על הקרנות. ראשית – צריך להתגבר על הנטייה של המרואיינים להפליג מייד לניתוח השוק ומדיניות ההשקעות של הקרן. שנית, צריך להתמודד עם הנטייה של אנשי VC "לצופף שורות", להקרין תדמית שאננה של "עסקים כרגיל", לא להוציא החוצה כביסה מלוכלכת, אפילו אם היא הכביסה של המתחרים.

אבל לאט-לאט הולכת ומתחוורת התמונה המלאה והיא נראית מדאיגה. כי יש אנשים שקרנות ההון סיכון חוששות מהם וגם חייבות בדיווח להם. אלה הם המשקיעים שלהן, שמכונים LPs (שותפים מוגבלים). ה-LPs הם משקיעים מקצועיים, שבוחנים במבט נוקב את ביצועי מנהלי הקרנות שמכונים GPs (שותפים כלליים). מנהלי הקרנות מוסמכים לקבל את החלטות ההשקעה עבור מרבית השותפים האחרים, והם עלולים לשלם את המחיר כשיבואו לגייס כספים לקרן הבאה שלהם.

המשבר בשוק מכה בקרנות משני כיוונים: הוא מעיב על ביצועי החברות שבהן השקיעו ומפחית את שוויין; ופוגע ביכולת הכלכלית של המשקיעים בקרנות, לעיתים עד כדי חוסר יכולת לחזור ולהשקיע בקרנות ההון סיכון

"אנשים חיים בהכחשה, יש להם תסמונת 'זה לא קורה אצלי'", אומר שותף מנהל באחת הקרנות הישראליות הגדולות. הוא מבקש לשמור על עילום שם מסיבות מובנות - לא מקובל בענף לדבר סרה בעמיתים. "בריאות הקרן תלויה בבריאות חברות הפורטפוליו שלה", הוא אומר, "זה כמו שרשרת: מתחילה מפולת בשוק הציבורי, זה משפיע על הוולואציות (שוויים) של חברות הפורטפוליו וזה בהכרח משפיע על הקרן".

מה זה אומר מבחינת השותף בקרן ההון סיכון?

"הבשורה הרעה היא שהפורטפוליו שלך עכשיו גרוע יותר, ולא משנה איך אתה מודד אותו. בדרך כלל מתבססים על השווי בסיבוב הגיוס האחרון וזה מה שרושמים בדיווח ל-LPs. אבל אם עברה שנה או יותר מאז הערכת השווי הזאת, אז היא בכלל לא נכונה. ואם לא עדכנת את השוויים, אז הולכת להיות לך בעיה של ירידת השווי של הפורטפוליו שלך".

אנחנו רואים שמרבית הקרנות משקיעות בסבבים נוספים של חברות הפורטפוליו שלהן. על בסיס איזו הערכת שווי הן עושות את זה?

"הרבה קרנות ממשיכות את המימון כדי לתת לחברות שלהן עוד דלק, אבל על ידי הלוואות CLA (הלוואות Convertible Loan Agreement שבהן לא נקבע שווי החברה - ט"ש) אלה מצבים בהם אין משקיעים חיצוניים שהם חיוניים לצורך קביעת השווי ואי אפשר לסמוך על מחיר שקבעת לעצמך".

אז יש פה אינטרס של הקרנות, לא רק של החברות, לא לקבוע מחיר כדי לא לפגוע בשווי הפורטפוליו שלהן.

"נכון מאוד".

החיזור אחרי המשקיעים בקרנות נהיה קשה יותר

ממש כמו חברות הסטארט אפ, שמייחלות להשקעת המשך של קרן VC בהן, כך גם מנהלי ה-VC מצפים להשקעת המשך של ה-LPs שלהם. הקרנות נמדדות על הביצועים שלהן ועל הדיווחים שהן מוסרות למשקיעים שלהן לגבי ההשקעות שביצעו. המשבר בשוק מכה בקרנות משני כיוונים: מכיוון אחד הוא מעיב על ביצועי החברות שבהן השקיעו ומפחית את שוויין; מהכיוון האחר המשבר פוגע ביכולת הכלכלית של המשקיעים בקרנות, לעיתים עד כדי חוסר יכולת לחזור ולהשקיע בקרנות ההון סיכון.

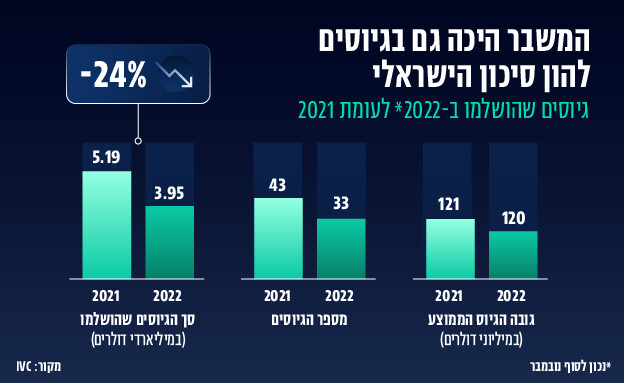

נתוני חברת המחקר IVC שנחשפים לראשונה ב-tech12 שופכים אור על השפעת המשבר על גיוסי ההון של קרנות ההון סיכון בישראל. מדובר בנתונים לא סופיים עבור גיוסי 2022 (נכון לסוף נובמבר), כי חלק מגיוסי הקרנות הם חלקיים ולא הסתיימו או שהנתונים לא דווחו. אך גם נתונים אלו מדגימים את השפעתה של התקופה הקשה על קרנות ההון סיכון.

לפי נתוני IVC, ב-2021 יצאו לדרך 55 גיוסים לקרנות הון סיכון בישראל; ב-2022 המספר ירד ל-43 סיבובי גיוס בלבד. מספר הגיוסים שהושלמו ב-2022 הסתכם ב-33, לעומת 43 ב-2021. סך ההון שגויס בגיוסים שהושלמו ירד ב-24% מסכום של 5.19 מיליארד דולר ב-2021 לכדי 3.95 מיליארד דולר ב-2022. גובה הגיוס הממוצע נשאר כמעט זהה: 121 מיליון דולר אשתקד לעומת 120 מיליון דולר השנה.

שני הגיוסים הגדולים ביותר נרשמו ב-2021: 83North גייסה 550 מיליון דולר ו-JVP גייסה 500 מיליון דולר. הסכומים האלה לא חזרו השנה. רק שלוש קרנות שגייסו ב-2021 גייסו גם ב-2022: 83North שגייסה 400 מיליון דולר, Glilot Capital Partners שגייסה 220 מיליון דולר ו-Sanara Capital שגייסה 50 מיליון דולר. חמש קרנות גייסו פעמיים ב-2022 אך לא בשנה שקדמה לה: CyberStarts, Entre Capital, F2 Capital , Hanaco ו-Hetz Ventures. בסך הכל נראה שהחיזור אחרי משקיעי LP נעשה קשה יותר.

אילו קרנות ישלמו את המחיר?

"עסקים זה 95% מזל ו-5% שכל, ואני מוכן להמיר את ה-5% שכל בעוד 5% מזל", אומר אלן פלד, מייסד קרן וינטג' שמנהלת קרנות סקנדרי ומשקיעה בקרנות הון סיכון. פלד הוא אחד האנשים המשפיעים בתחום, בין השאר כמי שמשקיע בגיוסים חדשים של קרנות הון סיכון.

אלן פלד, מייסד קרן וינטג': "מי שרצו להשקיע את הכסף ולא היו מספיק מודעים לשווי של החברות, וגם אלה שלא מימשו - כל אלה ישלמו מחיר. כשהם יבואו למשקיעים שלהם, קשה לי להאמין שהם יצליחו לגייס כסף"

"אני חושב שאותן קרנות, שראו בשנה שעברה שהמחירים (של החברות להשקעה - ט"ש) בשמיים אבל לקחו את הזמן שלהן ולא השקיעו את רוב הכסף, ירוויחו הרבה כסף", אומר פלד. "אלה שרצו מהר להשקיע את הכסף ולא היו מספיק מודעים לשווי של החברות, וגם אלה שלא מימשו, אלא החזיקו במניות ציבוריות ולא החזירו למשקיעים שלהם כסף - כל אלה ישלמו מחיר, אין ספק בזה. כשהם יבואו למשקיעים שלהם, קשה לי להאמין שהם יצליחו לגייס כסף. אני לא אזכיר שמות, אבל אני חושב שיהיו קרנות שלא יצליחו לגייס".

"כולנו, כל התעשייה, שילמנו ב-2021 לחברות הייטק מחירים מאוד גבוהים, לפעמים מחוץ לפרופורציה", אומר שי גרינפלד, שותף מנהל בקרן Greenfield Partners. "הדבר השני שקרה, שהצמיחה היתה בעדיפות עליונה על פני כל דבר אחר. זו היתה טעות יסודית פונדמנטלית בהתייחסות. היום חברה שצומחת ב-40% אבל מפסידה כסף מקבלת ולואציות מאוד שונות מחברה דומה שרווחיות".

ועל טעויות פונדמנטליות משלמים?

"בסוף, כל קרן צריכה לתת החזר למשקיעי ה-LP שלה, יש להם ציפיות. הקרנות נמדדות ביכולת שלהן לגייס כסף ולהשקיע אותו שוב. המשקיעים חכמים, הם מסתכלים על הביצועים ומחליטים לפי ההחלטות שעשית - לאו דווקא ביצועים רגעיים אלא הלוגיקה".

הלוגיקה של מנהלי ההשקעות נמדדת עכשיו מחדש. היו כמה קרנות שלא השתתפו בחגיגת המחירים של 2021, ישבו על ה-dry powder אבל לא היו מוכנות לשלם מחירים לא סבירים. היום בשוק מסתכלים על המנהלים שלהן כגאונים. שותף מנהל באחת הקרנות ניצל את 2020 ו-2021 כדי למכור חלקים גדולים מאחזקות הקרן למשקיעי סקנדרי. בתקופה בה שווי החברות זינק בהתמדה היה צריך הרבה מעוף כדי להבין שזה הזמן לממש השקעות. מנהלי השקעות כאלה כנראה לא יתקשו לגייס קרן חדשה בתקופה הנוכחית.

היכולת לגייס קרנות חדשות היא נושא השיחה העיקרי בקרב משקיעי ההון סיכון. זו התוצאה של שנות החגיגה בהשקעות ההייטק, אבל לא כולם מודאגים. "האם LPs יפסיקו להשקיע בהייטק? אני חושב שלא", אומר קובי סמבורסקי, שותף מייסד בקרן גלילות קפיטל. "אני מניח שתהיה תופעה דרוויניסטית, שלקרנות עם תוצאות פחות חזקות יהיה יותר קשה לגייס, כי המשקיעים פחות ירצו עכשיו לעשות הימורים".

אתה כבר רואה קרנות שמתקשות לגייס?

"עד שלא נצא החוצה עם גיוס חדש לא נדע, אבל כל האינדיקציות שיש לנו מהמשקיעים זה שהם שמחים להמשיך להשקיע ושהם מחכים שנצא לגיוס חדש כדי לשים עוד כסף. אני לא חושב שלנו תהיה בעיה, וגם לאחרים - אני מניח שהקרנות הטובות ימשיכו לגייס והקרנות הפחות טובות יתקשו. אולי יהיה יותר ויכוח על התנאים של הגיוס".

ה-LP נאלצים לחשוב מחדש על השקעה בהון סיכון

משקיעי ה-LP אולי בוחנים את ביצועי קרנות ההון סיכון לפני ההשקעה הבאה שלהם, אבל גם הם עצמם נמדדים בידי המשקיעים שלהם עצמם. ה-LP עצמם הם לרוב גופים מוסדיים כקרנות פנסיה וחברות ביטוח, שמשקיעים את חסכונות הציבור. יש גם משקיעי LP פרטיים, וחלק מאלה נאלצים לחזות בתיק ההשקעות הכללי שלהם מצטמק. אלה וגם אלה נדרשים בתקופה הזו לחשוב מחדש על השקעות בקרנות הון סיכון.

קובי סמבורסקי, גלילות קפיטל: "האם LPs יפסיקו להשקיע בהייטק? אני חושב שלא. אני מניח שהקרנות הטובות ימשיכו לגייס. אולי יהיה יותר ויכוח על התנאים של הגיוס"

בימים כאלו קרנות סקנדרי הן פתרון אפשרי בשביל חלק ממשקיעי ה-LP שמחפשים איך לצמצם את ההשקעות. אלו בדיוק ההזדמנויות שמשקיעי הסקנדרי מחפשים: לרכוש אחזקות מידי משקיעי LP ולהיכנס כך להשקעה בקרנות הון סיכון אטרקטיביות. "התופעה הזו תמיד קיימת", אומר פלד, "כרגע אפשר לראות התחלה של התהליך אבל אתה תראה את זה הרבה יותר ב-2023".

פלד אומר שגם המשקיעים המוסדיים מתמודדים עם מציאות חדשה, שעלולה לגרום להם להשקיע פחות בקרנות הון סיכון: "בארה"ב יש ירידות בכל השווקים, כולל בנדל"ן ובאג"חים. שווי הנכסים העיקריים של המוסדיים יורד ופתאום ההקצאה שלהם להון סיכון גדולה מהמתוכנן. מה עושים? קודם לא משקיעים בקרנות חדשות כי זה אוכל כסף ולא מחזיר כסף. ולכן לקרנות גבוליות יהיה יותר קשה לגייס".

גרינפלד אומר שמדובר ב"אפקט המכנה" (denominator effect): שווי התיק הסחיר של המוסדיים יורד, ולכן שיעור החלק הלא סחיר – ההשקעה בקרנות הון סיכון – עולה. "ראינו את זה בכל משבר קודם, הוא אומר, "אנחנו בשלב מאוד מוקדם של התהליך, כל הקרנות רק עכשיו סיימו לגייס, ולכן אנחנו נרגיש את האפקט בשנתיים-שלוש הקרובות".

עו"ד עטיר יפה, שותף מנהל במחלקת ההייטק וקרנות השקעה במשרד פרל כהן, אומר שיתכן שהתקופה הקרובה תביא יותר עסקאות לקרנות סקנדרי, אבל משבר אמיתי, אם יהיה, יקרה רק בהמשך הדרך. "בעוד אתה ואני מדברים, כל אחד מאיתנו שם כמה עשרות שקלים בקרנות הון סיכון: זה לא משנה באיזה קופה הפנסיה שלך או שלי נמצאות - הן משקיעות גם בהון סיכון", הוא אומר.

"ב-2020 וב-2021 ואפילו בתחילת 2022 גויס כל כך הרבה הון סיכון, שעכשיו לקרנות יש זמן. המשקיעים המוסדיים, שחייבים להשקיע את הכסף שלהם, ילכו לקרנות החדשות, כך שאני לא רואה השפעה בטווח המיידי. אם המשבר הזה יימשך יותר משנתיים אז נדבר שוב".

יש גם מי שסבורים שהמשבר הזה פשוט לא יתרחש. "ל-LPs יש בעיה, הם לא יכולים לשבת על המזומן", אומר מנהל אחת הקרנות הישראליות הגדולות, "אלה קרנות פנסיה וקרנות עושר ריבוניות (Sovereign wealth fund), והן חייבות שהכסף שלהן יעבוד. המשקיעים הפרטיים יכולים למצוא פקדונות סולידיים לטווח קצר כחלופה, אבל ה-LPs המוסדיים לא יכולים להגיד למדינה או הארגון שלהם 'אנחנו לוקחים אתנחתא והולכים לשחק גולף בשנה הקרובה'. אז אם אתה מנהל קרן הון סיכון עם ביצועים טובים ועכשיו חוזר לשוק לגייס - אתה תגייס ואפילו בגדול. כי ה-LPs רוצים עכשיו לזרוע את הזרעים שמהם יקטפו פירות ב-2028".

הפיטורים מדלגים על קרנות ההון סיכון

האם הקושי לגייס צפוי להביא פיטורים וצמצומים בקרב קרנות הון סיכון הישראליות בדומה לסטארט אפים שהן משקיעות בהם? כנראה שלא. בעולם המצב השפיע קשות על מצב הקרנות. בסופטבנק הענקית לא הסתפקו בצמצום השקעות, היה שם גם גל עזיבות ופיטורים. בישראל זה נראה אחרת. לפעמים נראה שהקרנות אפילו מוסיפות כוח אדם.

שי גרינפלד מקרן Greenfield Partners: "אנחנו בשלב מאוד מוקדם של התהליך, כל הקרנות רק עכשיו סיימו לגייס, ולכן אנחנו נרגיש את האפקט בשנתיים-שלוש הקרובות"

"היו קרנות עם הרבה כוח אדם שנתנו הודעות ופיטרו, אבל באופן קטגורי זה לא תחום עתיר כוח אדם ולכן אני לא חושב שצפויים פיטורים נרחבים", אומר עו"ד יפה. "אולי אפילו הפוך. זה שוק בשליטת משקיעים עכשיו, להבדיל משוק היזמים שהיה ב-20-21. ולמשקיעים יש יותר עבודה לעשות כדי להצליח בעסקאות. חלק ממנהלי הקרנות רוצים להיות יותר מעורבים בניהול הפורטפוליו כדי שהחברות שהם מושקעים בהן יגיעו לרווחיות בזמן יותר קצר ועם פחות משאבים, וזה דורש עוד כוח אדם בקרן".

סמבורסקי מגלילות קפיטל אומר שהקרן לא צמצמה בכוח אדם: "אנחנו ממשיכים לגדול, גם אם לא בקצב מטורף. יכול להיות שאתה חושב שלוש פעמים על כל בנאדם חדש שאתה מביא אבל יש לנו אחריות. אנחנו מנהלים סכומי כסף גדולים, ומישהו צריך להיות שם כדי לעשות את העבודה".

אם אתם משקיעים משמעותית פחות כסף זה לא מצריך פחות אנשים?

"זה פחות עובד ככה. בסוף, קרנות ההון סיכון קיימות בשביל להשקיע. גם אם מישהו משקיע פחות במשך חצי שנה, אני לא חושב שיש מישהו בעולם ההון סיכון שיכול להחליט שהוא לא משקיע כמה שנים. בכלל, אתה יכול להגיד שבסיטואציה הזו צריך יותר אנשים, כי צריך יותר עזרה ותמיכה בפורטפוליו הקיים שלך. אתה לא עובד רק כשאתה עושה את ההשקעה, אלא גם בשוטף אתה משקיע בחברות".

עו"ד עטיר יפה ממשרד פרל כהן: "למשקיעים יש יותר עבודה לעשות כדי להצליח בעסקאות. חלק ממנהלי הקרנות רוצים להיות יותר מעורבים בניהול הפורטפוליו כדי שהחברות שהם מושקעים בהן יגיעו לרווחיות בזמן יותר קצר ועם פחות משאבים, וזה דורש עוד כוח אדם בקרן"

מנהלי קרנות ה-VC לא יגידו את זה מפורשות, אבל מה שמציל אותן הוא דרך המימון שלהן, שמבוססת על גביית דמי ניהול קבועים. "לקרן יש תקציב קבוע שמבוסס על גודל הקרן", אומר המנהל שותף בקרן הגדולה, "אם גייסת ב-2020 קרן של 200 מיליון דולר ואתה גובה 2% דמי ניהול, אז יש לך 4 מיליון דולר גם ב-2021, גם ב-2022, גם ב-2023 – כמעט עשור. אין לך את הלחץ שיש בחברות הייטק של מאיפה אשלם משכורות לעובדים".

"בעוד הסטארט אפים מדממים, הקרנות לא מדממות", מוסיף יפה. "הקרנות מראש גייסו כסף כך שדמי הניהול יכסו את ההוצאות השוטפות, לא השקעות ומימושים. המשקיעים התחייבו להשקיע סכום מסוים בתוספת דמי ניהול, ואלו מחושבים מראש כך שאין פה הפתעה. עלות התפעול וכוח האדם ברוב הקרנות שאני מכיר לא מכוסה על ידי מימוש אקזיטים, אלא על ידי דמי הניהול השוטפים, ואלו ממשיכים להיות משולמים כרגיל".

לדברי יפה, הלחץ על הקרנות עלול לגבור כל זמן שתתארך התקופה שבה הן לא משקיעות בסטארט אפים. "להערכתי, הקרנות יבקשו להאריך גם את תקופת ההשקעות וגם את משך חיי הקרן, וזה כדי לא להיות בלחץ שהקרן הולכת להסתיים ושהם צריכים להחזיר את הכסף למשקיעים. הן רוצות לחכות ולממש בשוויים יותר טובים".