קרן ההון סיכון 5Eyes היא קרן הון סיכון חריגה כמעט בכל מובן. "אנחנו שלושה יזמים עם חמש עיניים", מספר השותף המייסד אוהד גליקסמן על מקור השם. "אחד השותפים שלי, גיא, איבד את העין באינתיפאדה הראשונה וכשחיפשנו שם לקרן נתקלתי במונח הזה - Five Eyes - מונח מעולם הביון שמתייחס לשיתוף פעולה מודיעיני בין חמש המדינות דוברות האנגלית. התקשרתי לגיא והצעתי לו שזה יהיה השם של הקרן והוא ישר אמר יאללה".

קרן 5Eyes נוסדה בתחילת הקורונה. מלבד גליקסמן שותפים לקרן גיא פורה ושפע רבין - לפי הסדר הזה: איש טכני, איש שיווק ואיש פיננסים, כולם ותיקי תעשייה. "אנחנו מכירים אחד את השני 15 שנה כך שהחיבור היה טבעי מאוד", מסביר גליקסמן. "הקרן משקיעה בסטארט אפים בשלבים מוקדמים ועוזרת להם לצלוח את ה-valley of death, שזה השלב בין הסיד ל-A. שם, לפי הסטטיסטיקה, מתות משהו כמו 80% מהחברות. אנחנו משקיעים בחברות שקרנות לא תמיד ישקיעו בהן כי היזם לא הגיע מיחידה שמתחילה בספרה 8 או אין לו את הנטוורק הנכון, ועוזרים להם להבין את השוק, את עולם הבעיה ולספר את הסיפור שלהן". כדוגמה מציג גליקסמן חברת פורטפוליו בשם IndiFlow שפיתחה מעין מערכת הפעלה למוזיקאים עצמאיים - לא סייבר, לא פינטק, לא השקעה סטנדרטית עבור קרן הון סיכון ישראלית טיפוסית. סך הכל לקרן שמונה אחזקות לפי שעה.

וכמה כסף אתם מנהלים?

"אפס דולר בכל רגע נתון".

זו אולי הנקודה המעניינת ביותר בקרן, שלשמה התכנסנו היום: המודל הפיננסי-תפעולי. 5Eyes היא קרן רזה, שמתנהלת מעסקה לעסקה. כאן צריך לפתוח סוגריים גדולים ולספר בקצרה על הפלטפורמה שמאפשרת את זה. מדובר בחברה האמריקאית AngelList, שנוסדה בשנת 2010. החברה הוקמה בתחילה בתור, ובכן, רשימה של משקיעי-אנג'ל, שאפשרה לחברות למצוא אנג'לים רלוונטיים שישקיעו, ולהפך. הביזנס איינסדייר כינה את האתר פעם: "הטינדר של המשקיעים".

אוהד גליקסמן, שותף מייסד בקרן 5Eyes: "אם היית שותף בקרן היסטורית או שזה גיוס שני לאותה קרן זה יותר פשוט, אבל עבור first time, first team, first fund - זה קשה. לנו זה הפריע בשני מובנים: קודם כל אלמנט הזמן. לי היו עשר השקעות עוד לפני שקמנו ולא רציתי להסתובב שנה וחצי לגייס כסף. הנושא השני זה הגמישות, גבולות הגזרה"

הפלטפורמה התפתחה ויצרה עוד ועוד כלים: סטארט אפ שרוצה לגייס כסף? יכול לעשות את זה שם. סטארט אפ שצריך לגייס עובדים? בבקשה. ב-AngelList רשומים כבר 35 אלף חברות מגייסות ו-2 מיליון מועמדים.

אבל אולי הכלי הכי חשוב שקם ב-AngelList נוגע לקרנות הון סיכון. הקמת קרן הון סיכון היא משימה מורכבת שכרוכה בהסכמים משפטיים מול כל המשקיעים והרבה חשבונאות. הפלטפורמה יצרה פתרון שמאפשר לרשום קרן בכמה לחיצות כפתור, מה שהוריד משמעותית את חסם הכניסה להקמת קרן הון סיכון.

יש המתייחסים ל-AngelList בתור "האנדרואיד של עולם ההון סיכון". מייסד האתר נבל רוויקנט הסביר בעבר: "אנחנו מחדשים את תשתית החדשנות". דרך AngelList אפשר לגייס גם קרנות "מסורתיות", והפלטפורמה תדאג לכל ענייני הרישום והבירוקרטיה, אבל אפשר לגייס גם קרנות "מתגלגלות" וסינדיקטים. סינדיקטים הם פיתוח שהחברה הציגה ב-2013 אחרי שקיבלה אור ירוק מהרשות לניירות ערך האמריקאית. זה כלי שמאפשר למשקיעים רבים להתגודד לטובת השקעה בודדת, אבל נדגיש שלא מדובר באתר מימון המונים כי המכשיר הזה פונה רק למשקיעים כשירים - אנשים עשירים. 5Eyes פועלת כסינדיקט השקעות. סגור סוגריים.

"איך קרן מסורתית קמה?", שואל גליקסמן, ומשיב: "נפגשים המשקיעים, מגדירים את סדר הגודל של הקרן, שהבנצ'מרק הוא 10 מיליון דולר לשותף, ואז יוצאים לגייס את הקרן - תהליך שיכול לקחת גם 18-24 חודשים. אם היית שותף בקרן היסטורית או שזה גיוס שני לאותה קרן זה יותר פשוט, אבל עבור first time, first team, first fund - זה קשה. לנו זה הפריע בשני מובנים: קודם כל אלמנט הזמן. לי היו עשר השקעות עוד לפני שקמנו ולא רציתי להסתובב שנה וחצי לגייס כסף. הנושא השני זה הגמישות, גבולות הגזרה".

צריך להסביר שמשקיעים בקרן (LP) קובעים בהסכם ההשקעה את מדיניות ההשקעות של הקרן - במה מותר ומה אסור להשקיע - ולעיתים בשם הזהירות, במיוחד בקרן צעירה, מגבילים את השותפים המנהלים בתחומי השקעה: סייבר, פינטק וכן הלאה. מייסדי 5Eyes רצו יותר חופש בחירה. "הלכנו לחפש פתרונות ומצאנו את AngelList כפלטפורמה שעושה דמוקרטיזציה של ההון סיכון", הוא מסביר.

איך זה עובד בפועל?

"אנחנו מביאים עסקה. כותבים deal memo מפורט שכולל מאוד את ניתוח הסיכון-סיכוי של החברה. את זה אנחנו משתפים עם רשת המשקיעים שלנו - שצריכים להיות משקיעים כשירים. בתוך הנטוורק יש לנו 500 משקיעים, רובם אמריקאים שהגיעו אלינו מפה לאוזן או דרך לינקדין, ובעסקה ממוצעת נכנסים 80 משקיעים".

קורה שעסקה נופלת?

"כן, יש עסקאות שנפלו. בערך שליש, שזו עוד סטטיסטיקה טובה לשוק".

בכל עסקה, שותפי 5Eyes שמים גם סכומים משמעותיים משל עצמם והקרן לא גובה דמי ניהול. מכיוון ש-5Eyes לא מתנהלת כקרן רגילה ולא מחזיקה כסף בשוטף, בכל השקעה מוקמת יישות ייחודית לאותה עסקה, מה שמכונה SPV (ר"ת Special Purpose Vehicle). גליקסמן מסכם: "AngelList חוסכים לי הרבה כסף וזמן. יש להם מנגנון סטנדרטי לבניית SPV עם כל מיני פרמטרים משתנים וכל הדוחות הנדרשים לרשויות, ובכסף קטן".

"אתה כבר לא לוקח כסף מהפירמה, אלא מאינדיבידואל"

במידה רבה, AngelList שינתה את נוף ה-VC. היא הורידה חסם כניסה משמעותי של הקמת קרן, ובכך יצרה דמוקרטיזציה בענף הזה, והרבה משקיעים נכנסו לתחום. כך נוצרה קטגוריה חדשה בעולם ההון סיכון של ננו קרנות - Nano Funds, שפועלות קרוב לשטח וליזמים, בשלבים מוקדמים מאוד על פי רוב, לפני שנכנסות קרנות הענק.

מי שחקר את התופעה הוא עמית קורץ, שותף בקרן סוויטווד ונצ'רס (Sweetwood Ventures), שהיא fund of funds, קרן שמשקיעה בקרנות הון סיכון אחרות. "יש שיפט גדול בשנים האחרונות, בו- Venture is becoming personal. אתה כבר לא לוקח כסף מהפירמה אלא מאינדיבידואל. טוויטר סייעה לזה מאוד, כפלטפורמה שמאפשרת למשקיעים להביע דעות באופן פומבי". לא סתם פידטק חופרים - המשקיעים מתחזקים ברנד בתור מומחים לתחום זה או אחר.

עמית קורץ, סוויטווד ונצ'רס: "ככלל, גודל קרן קטן מאפשר לייצר תשואות אטרקטיביות: על פי Preqin הרבעון העליון של קרנות בגודל של פחות מ-15 מיליון דולר הציגו מכפיל של 4.5 לעומת הרבעון העליון של קרנות בגודל של 150-300 מיליון דולר אשר הציגו מכפיל של 2.8"

על כך צריך להוסיף את AngelList: "קח משקיע שלבדו לא יכול להיות אנג'ל - אין לו 300 אלף דולר לשים בעצמו. אבל באמצעות הסינדיקטים ב-AngelList הוא מקבץ כמה חברים ועושה קרן קטנה", מסביר קורץ. הוא אומר שהעלויות של הקמת קרן בעבר היו גבוהות מאוד - רק הוצאות על עורכי דין ורואי חשבון היו מגיעות למאות אלפי דולרים, מה שהופך קרנות קטנות ללא הגיוניות, אבל היום דרך AngelList העלויות זניחות. "זו הסרה של חסם כניסה עצום. הרבה מנהלים צעירים רואים את זה כמקפצה, לבנות track record בננו קרן ואז לגייס קרן גדולה יותר", טוען קורץ.

בסוויטווד זיהו כאן הזדמנות, ובסוף 2021 הקימו קרן ננו - קרן ייעודית להשקעה בקרנות קטנות. "זיהינו new asset class שיכול להחזיר המון תשואה. זו קרן של 20 מיליון דולר וגייסנו אותה ככלי ייעודי להשקיע בקרנות של 5-15 מיליון דולר, ואנחנו ניתן צ'ק של 2-3 מיליון דולר". קורץ מוסר כי הקרן כבר השקיעה בשש ננו קרנות כאלו, אך רובן עוד מתחת לרדאר. "אנחנו מעריכים כי בשוק הישראלי פועלות מעל 20 ננו קרנות וצופים כי המספר ימשיך לגדול בשנים הבאות בצורה ניכרת", הוא אומר.

למה אתה חושב שיש לננו קרנות סיכוי לעשות תשואה טובה יותר מהקרנות המסורתיות?

"מכמה סיבות. ראשית, אלו קרנות עם פוקוס על השאת ערך. מרבית מנהלי הננו קרנות מגיעים מרקע תפעולי או בעלי ידע ייחודי בתחום מסוים, שהופך אותם למשקיעים מועדפים בעיני היזמים. שנית, ידוע שהצ'ק הראשון עושה הכי הרבה תשואה. שלישית, ככלל, גודל קרן קטן מאפשר לייצר תשואות אטרקטיביות: על פי Preqin (חברת מחקר של נכסים אלטרנטיביים - א"ז) הרבעון העליון של קרנות בגודל של פחות מ-15 מיליון דולר הציגו מכפיל של 4.5 לעומת הרבעון העליון של קרנות בגודל של 150-300 מיליון דולר אשר הציגו מכפיל של 2.8".

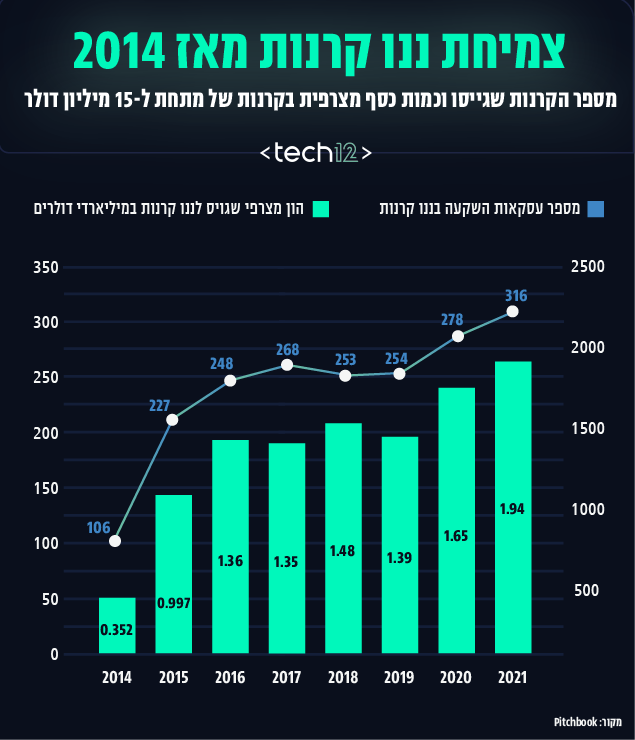

בעבודה של חברת המחקר Pitchbook נכתב שהננו קרנות הן טרנד צומח מאז 2014. באותה שנה סך הכל גייסו קרנות כאלו, של עד 15 מיליון דולר, 352 מיליון דולר ב-106 עסקאות. ב-2021 המספר עמד על 1.95 מיליארד דולר ו-316 ננו קרנות שגייסו כסף.

"זול ומהר משמעותית מכל תהליך ידני"

דוגמה לננו קרן מהדור החדש היא ורסימו (Verisimmo): "אחרי שהייתי משקיע פרטי כמה שנים מהכסף שלי, ביולי 2020 התחלנו את הקרן הראשונה של Verissimo Ventures. תכננו לגייס קרן של 5 מיליון דולר וסיימנו עם קרן של 10 מיליון דולר", מספר אלכס אופנהיימר, שותף בקרן שמשקיעה בחברות צעירות מישראל ומהעולם.

אופנהיימר הוא עולה חדש אבל משקיע הון סיכון די ותיק: "אני בוגר סטנפורד בהנדסה מכנית. אחר כך עבדתי כבנקאי השקעות במורגן סטנלי ולאחר מכן בקרן השקעות תאגידית. כשהגעתי לישראל ב-2016 עסקתי בייעוץ לחברות סטארט אפ בוגרות יחסית. כשפנו אלי חברות צעירות חשבתי שהדרך הכי נכונה לייעץ להן זה להשקיע בהן - ואז היזמים מיושרים באינטרסים".

גם ורסימו בחרו להקים את הקרן דרך AngelList. "השתמשתי ב-AngelList לא כדי לגייס משקיעים אלא בשביל האדמיניסטרציה", מסביר אופנהיימר. "זה זול משמעותית ומהר משמעותית מכל תהליך ידני - הם עשו אוטומציה לכל התהליך באמצעות תוכנה. יש לנו בערך 100 משקיעים בקרן, אז נוצר עומס מטורף של לשלוח PDF-ים מעורכי דין, לאסוף חתימות וכל היתר. AngelList הפכו את כל התהליך לאוטומטי, וזה מתחבר לאיך שאני תופס את עולם התוכנה".

אני חושב שהדיסראפשן של @AngelList לעולם ההון סיכון הוא אנדרייטד בצורה קיצונית. אני לא מדבר על היכולת להשקיע סכומים יחסית נמוכים בסטארטפים (זה קיים כמעט עשור), אלא על היכולת להרים קרן הון סיכון בשעה, בעלות שהיא פחותה במאות אלפי דולרים מקרן קלאסית. זה הסרה של barrier to entry עצום. https://t.co/YpkCmxTOp1

— Amit Kurz (@amitkurz) January 25, 2022

במה הקרן משקיעה?

"אנחנו משקיעים בעיקר בתוכנה ארגונית אבל יש לנו גם אחזקות B2C (תוכנה ללקוח הקצה - א"ז) וגם חברות שמוכרות למגזר ממשלתי. בסך הכל עשינו 72 השקעות עד כה".

72 חברות בשנתיים?!

"אנחנו לא מעורבים באופן שווה בכל החברות, יש חברות שגייסו 10 מיליון דולר ואנחנו השתתפנו ב-250 אלף דולר ויש חברות שגייסו 500 אלף דולר ואנחנו השתתפנו ב-250 אלף דולר. בניתי ממשק ב-Airtable כדי לנהל את האופרציה. אוטומציה, בנאדם".

עוד קרן ישראלית שקמה דרך AngelList היא INT3. השותף יואב נווה מסביר למה הקרן בחרה ב-AngelList כפלטפורמה: "תחשוב על זה כ'קרן as a service'. כמה לחיצות ותוך ימים יש לך קרן שיכולה להתחיל לגייס הון. הם מטפלים בכל הדיווחים מול משקיעים, הקמה של יישות משפטית בדאלוור וכל היתר. יש ל-AngelList שם טוב, כך שמשקיעים לא נבהלים להעביר להם כסף. השירות שאנחנו מקבלים נהדר, עונים מהר, גמישים, יצירתיים. בסוף זה גם הרבה יותר זול".

אז האם פיטנגו, NFX וורטקס צריכים להיות בלחץ? קורץ לא חושב שננו קרנות אוכלות את ארוחת הבוקר של הקרנות הגדולות, אולי להפך: "באופן מבני קרנות גדולות (40 מיליון דולר ומעלה) נוטות ליישם מדיניות של רף אחזקה מינימלי בחברות. אסטרטגיה זו לא מאפשרת להן להשקיע לצד קרנות גדולות אחרות. לעומת זאת, ננו קרנות, המשקיעות סכומים של עד מיליון דולר, יכולות לקבל גישה לסבבים מבלי להתחרות בקרנות ההון סיכון המסורתיות".

1/12

— Yoav Naveh (@yoavnaveh) March 16, 2022

אנג׳ליסט הודיע על גיוס לא אופייני שבוע שעבר, 100 מיליון מטייגר, והם אחת החברות המרשימות שיצא לי לראות ולעבוד עם - הם מריצים את כל הbackend שלנו בINT3, ולדעתי אחד הכוחות המשמעותיים בשינויים שקורים בventure investment landscapehttps://t.co/zrs40i9LGr

כמה נקודות עליהם:

נווה מסכים, או כפי שהוא הסביר בטוויטר: "AngelList מאפשרת למשקיעת אנג'ל לבנות לעצמה קבוצה של משקיעים ולמנף את ההון שלה, בלי להתעסק עם עורכי דין, רואי חשבון... פשוט לבנות רשימת משקיעים שישקיעו בעסקה עליה היא עובדת. זה נותן יכולת לעשות עסקאות יותר גדולות, ואם (בעבר) היא יכלה להשקיע 50 אלף דולר מהכסף שלה, עכשיו היא יכולה להשקיע 500 אלף דולר ביחד עם משקיעים נוספים. בעצם נוצרה כאן שכבה חדשה של משקיעים שלא הייתה קיימת בכלל וגם עבור היזמים זה משנה את האפשרויות לחלוטין. בעבר, אם רציתם לגייס 2 מיליון, הייתם חייבים ללכת לקרנות קטנות או לגייס מהמון אנג׳לים. היום יש אנג׳לים שיכולים להשקיע סכום גדול יותר והם יהיו יותר מעורבים בחברה".